程序化交易是可以是量化的分析方法,电脑编译交易策略自动排序交易、程序化交易是期货交易交易的一部分,或者一些量化交易进一步升级。程序化交易和量化交易之间的区别在于订单是手动下单还是由计算机程序自动委托。

期货交易就是要面对人性,唯一的对手就是自己。期货交易中短期暴利是常有的事,但如果把这个时间延长到一年甚至更长,最终获利的可能性就会大大降低。期货交易最难的是克服人性的弱点及时止盈止损。虽然期货程序化交易不同于量化交易,但程序化交易的交易纪律由计算机程序保证,可以用来代替主观交易,而程序化可以用来避开人性的弱点,达到真正做到知行合一,稳赚不赔。

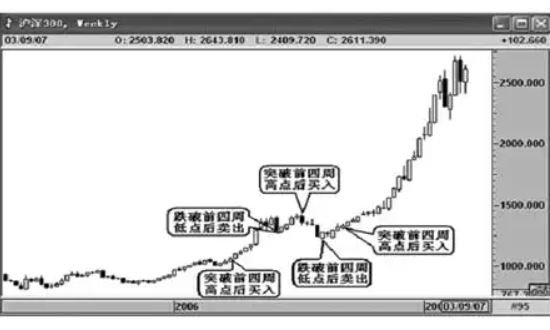

随着相关理论和实际应用的不断发展,期货程序化交易已经产生了多种不同原理的程序化交易模型。其中,期货期限套利策略,跨品种统计套利策略,趋势跟随策略,事件驱动量化交易策略、高频交易策略等交易策略型号最为典型。

程序化交易的交易策略主要由多个交易指标组合而成。单一的交易指标不能给出交易开仓信号是非常好的。当结合多个交易指标时,可以给出一个成功率更高的交易开仓信号,可以增加利润,降低交易风险。

期货市场非常复杂,包含大量信息。各种商品之间的非线性关系,商品价格的相互影响,以及各种新闻、天气、人的心理等因素共同构成一个高度不确定、时变的系统。大多数传统的经济模型都过于简单,无法处理如此复杂的系统,并且存在不可逾越的局限性。

不过,无论是主观交易,还是程序化交易,都有不可替代的优缺点。程序化消除人性弱点,但无法预测市场拐点主观,无法回避和预测意外信息。主观交易虽然可以通过盘面的变化进行灵敏的预判和转向,但是对波段走势的把握能力会比程序化弱很多,心态容易受到影响。行情带走。投资者如果自控力不强,选择期货程序化交易可能是最好的选择。